米国株の確定申告で配当金の二重課税を取り戻したい方へ

確定申告をして二重課税分を還付してもらいたいな。

本記事では、このような疑問に答えます。

この記事を書いている かしわもち は、米国株投資歴9年のブロガーです。

今回は、米国株の確定申告で二重課税の還付を受けるやり方を解説します。

クリックできる目次

米国株の確定申告の基礎知識

確定申告とは、1年間に稼いだ所得を計算し、税金を納める手続きのことです。

米国株を特定口座(源泉徴収あり)で取引している場合、確定申告は必須ではないですが、確定申告することで払いすぎた税金を取り戻せる場合があります。

米国株配当金の二重課税

米国株の確定申告が効果的な場面として、配当金への二重課税問題が挙げられます。

米国株の配当金を受け取る際には、米国内でかかる税金と日本国内でかかる税金が二重に徴収されてしまいます。

- 米国内でかかる税金

源泉徴収:10% - 日本国内でかかる税金

源泉徴収:20.315%

本来は、日本で支払う義務がある20.315%だけ納めれば良いのですが、米国の源泉徴収分の10%が余分に課税されている状態です。

外国税額控除の仕組み

外国税額控除制度を利用することで、払いすぎた10%分を取り戻すことができます。

実際には、所得税や住民税からの控除として還付を受けることができ、外国税額控除の限度額は下記の式から計算できます。

所得税からの控除となるので、そもそもの所得税額が少ない場合は還付される金額も少なくなります。

参考)タックスアンサーNo.1240 居住者に係る外国税額控除

外国税額控除のケーススタディ

計算式だけでは実感がわかないので、外国税額控除のケーススタディをしてみます。

例えば、米国株の年間配当金額が税引前で30万円の場合の払いすぎた税金は23,905円で、そのうち還付される金額は次の通りです。

| 年収 | 所得税額 | 控除限度額 |

| 100万円 | 0円 | 0円 |

| 200万円 | 42,800円 | 8,447円 |

| 300万円 | 78,600円 | 10,621円 |

| 400万円 | 133,200円 | 13,500円 |

| 500万円 | 214,900円 | 17,146円 |

| 600万円 | 355,800円 | 23,407円 |

| 700万円 | 527,300円 | 23,905円 |

上記の例では、独身者のケースを想定して、年収ごとの控除限度額を試算しています。

年間配当金額が税引前で30万円の場合は、年収が700万円以上あれば、二重課税分を全額取り戻せることになります。

米国株の確定申告のやり方まとめ

米国株での配当所得を確定申告して、外国税額控除制度を利用するための手続きの流れを確認していきましょう。

確定申告の期間

確定申告ができる期間は、毎年2月16日~3月15日頃となります。

この期間内に、前年1月1日〜12月31日に受け取った米国株の配当所得を税務署へ確定申告する必要があります。

確定申告の必要書類

最寄りの税務署か国税庁のウェブサイトで、確定申告書を入手します。

また、確定申告書に記載する事項の確認のために、源泉徴収票(原本)と特定口座の年間取引報告書が必要となります。

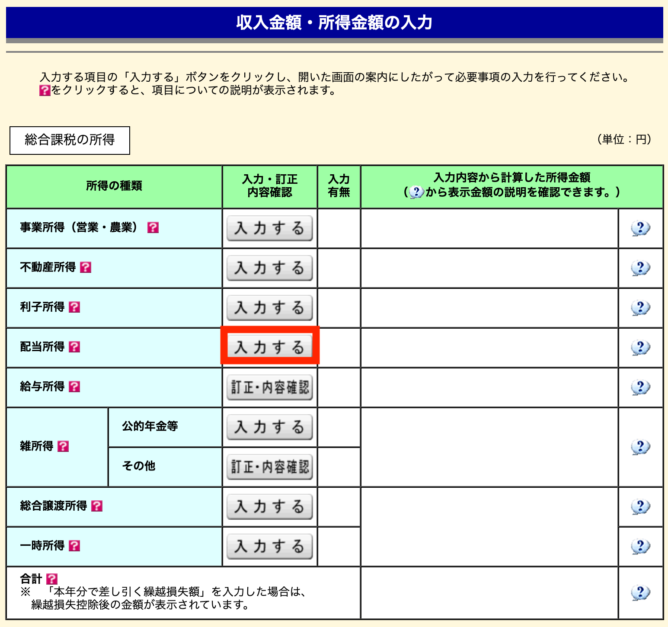

収入金額・所得金額の入力

収入金額・所得金額の入力ページで必要事項を入力します。

配当所得の項目の「入力する」を選択してください。

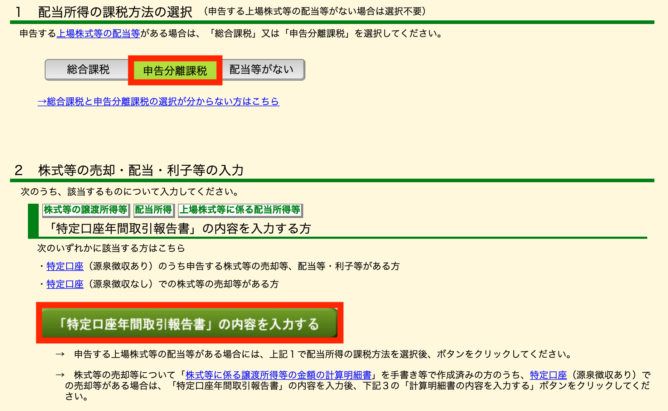

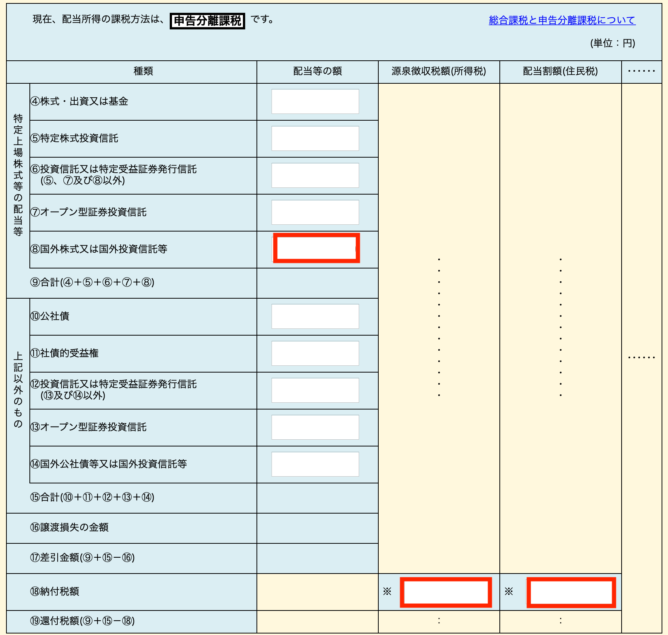

「申告分離課税」を選択し、「特定口座年間取引報告書の内容を入力する」をクリックします。

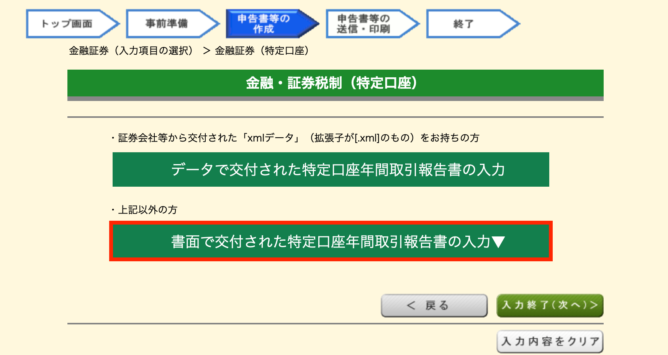

「書面で交付された特定口座年間取引報告書の入力」をクリックしてください。

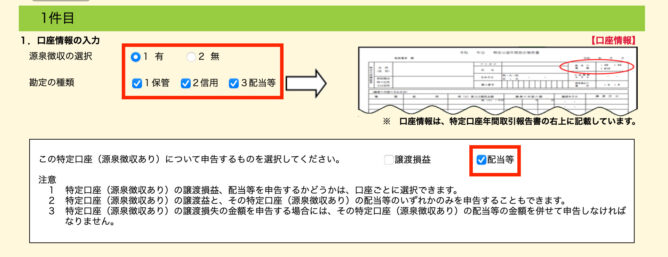

口座情報の入力で源泉徴収の選択と勘定の種類を特定口座年間取引報告書に記載されている通り、チェックを入れます。

今回は、米国株配当金に関する外国税額控除を申請するので、申告するもので「配当等」を選択します。

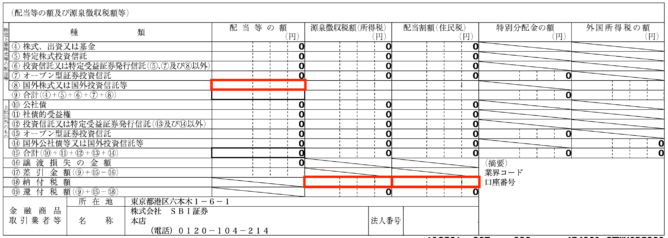

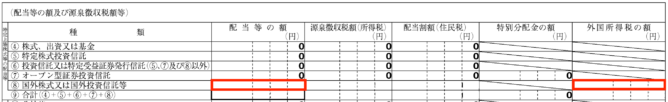

特定口座年間取引報告書に記載されている通りに、「赤枠部に入力」してください。

上場株式配当等控除額の入力も求められるので、特定口座年間取引報告書に記載されている通りに入力しましょう。

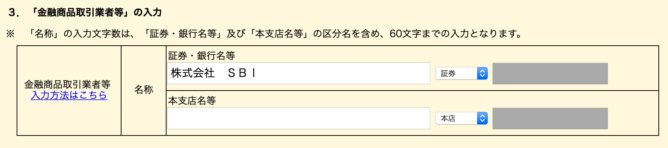

証券会社名等も入力したら、画面下部の「入力終了(次へ)」をクリックしましょう。

「【源泉徴収税額(所得税)】(※)が【差引金額】の15.315%になっていません。」と入力内容の確認を促すメッセージが表示されることがあります。

米国株では、配当金から米国での源泉徴収分の10%が引かれた後に日本国内での15.315%の所得税が課されるため、一致しないのが正常な状態です。

そのため、金額の訂正は必要なく、そのまま「OK」を押して進んで問題ありません。

税額控除の入力

続いて、税額控除の入力ページで、必要事項を記入していきます。

税額控除の記入ページの外国税額控除で「入力する」をクリックします。

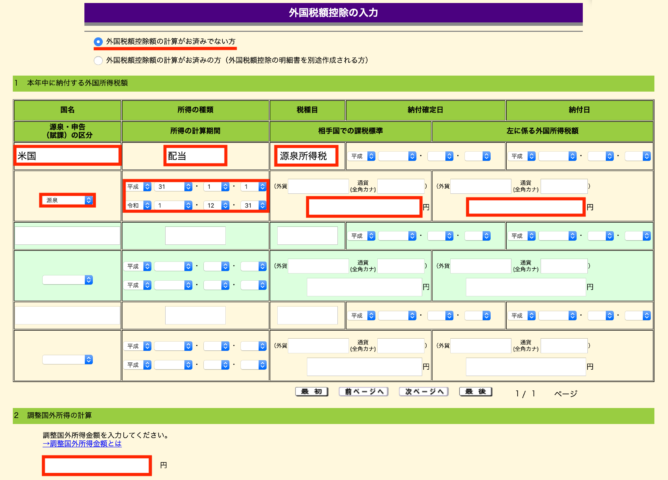

「外国税額控除の計算がお済みでない方」を選択し、以下の通り入力をしてください。

- 国名

米国 - 所得の種類

配当 - 税種目

源泉所得税 - 源泉・申告の区分

源泉 - 所得の計算期間

申告年の1月1日〜12月31日 - 相手国での課税標準

国外株式の配当等の額 - 左に係る外国所得税額

国外株式の外国所得税の額 - 調整国外所得の計算

国外株式の配当等の額

後は、通常通り確定申告の手続きを終わらせればOKです。

確定申告の提出方法

作成した確定申告書の提出方法は、e-Taxでネット提出するか、書面で税務署に郵送提出するかの2パターンから選べます。

e-Taxで提出

e-Taxを利用すれば、自宅のPCで確定申告書の作成から提出まで完了することができます。

ただし、e-Taxの利用には本人証明のためのマイナンバーカードとICカードリーダーを用意する必要があります。

マイナンバーカードとICカードリーダーは確定申告の手続きを楽にしてくれるアイテムなので、この機会に準備しておきましょう。

書面で提出

書面提出の場合は、記入した確定申告書を税務署の窓口に持参するか郵送すればOKです。

提出先は、自宅最寄りの税務署を検索してみてください。

配当金にかかる税金を減らす方法

ここからは、配当金にかかる税金自体を減らす方法を紹介します。

米国株投資で可能な節税対策として、NISAやADR銘柄の活用が挙げられます。

NISA口座を活用する

NISAは投資家のための税制優遇制度で、株式の配当・譲渡益が非課税になります。

米国株をNISA口座で購入した場合にかかる税金は次のように減額されます。

- 譲渡益にかかる税金

全額非課税 - 配当金にかかる税金

10%の現地徴収分のみ課税

NISA口座を活用することで、年間120万円×5年で600万円分の非課税枠を利用して、お得に投資することができます。

NISAを活用するメリットについては、以下の記事をご覧ください。

関連記事 米国株NISAのメリットはこちら 続きを見る

【税制優遇】米国株でNISAを使うメリットは?やさしく解説!

ADR銘柄を購入する

配当金への現地課税分がかからないADR銘柄を購入することもおすすめです。

ADR銘柄とは、米国市場に上場している米国以外の国で発行された株式であり、代表的な銘柄としては以下の通りです。

- RDSB(石油)

- BP(石油)

- UL(消費財)

- PM(タバコ)

- BTI(タバコ)

ADR銘柄をNISA口座で購入すると、完全に非課税で配当を得るという強力な投資方法が実現可能になります。

まとめ

今回は米国株の確定申告について、基礎知識や実際のやり方を解説しました。

記事のポイントをまとめます。

ポイント

- 米国株の確定申告は、配当金への二重課税を取り戻すために有効です

- 外国税額控除制度を利用すると、払いすぎた10%分を還付してもらえます

- 米国株の確定申告は、2/16〜3/15の期間内にe-Taxか書面で提出しましょう

- NISAを活用すると、配当金にかかる税金が現地徴収分の10%のみになります

- ADR銘柄は、配当金への現地課税分がかからないため、おすすめです

特定口座の場合は確定申告が必須ではありませんが、節税ができる場合もあります。

税金の基礎知識についてきちんと理解して、確定申告を賢く活用しましょう。

-

-

米国株と税金の基礎知識を初心者向けに解説します【譲渡益・配当金】

続きを見る

以上、「米国株の確定申告で二重課税の還付を受けるやり方」でした。